Ипотечных программ с государственной поддержкой насчитывается семь штук: льготная ипотека на жилье в Дальневосточном федеральном округе, выплата на погашение ипотеки для многодетных семей (450 тысяч рублей), покупка квартиры на маткапитал, ипотека для военнослужащих, сельская ипотека, льготная ипотека по ставке 7% и семейная. Последние две наиболее популярны и в чем-то даже похожи. Но есть несколько важных нюансов. Мы изучили документы и постановления, регламентирующие эти предложения, и разобрались, в чем главные отличия двух ипотек с государственной поддержкой.

Семейная ипотека

Программа «Семейная ипотека» позволяет получить кредит на покупку жилья по ставке до 6% (до 5% для жителей Дальнего востока). Воспользоваться ей могут все российские семьи, где с 1 января 2018 по 31 декабря 2022 года родился ребенок (неважно, первый, второй, третий или шестнадцатый), и семьи с детьми-инвалидами. Родители, воспитывающие усыновленных и удочеренных детей, также могут принять участие в программе. Важно, чтобы выполнялось то самое условие о дате рождения ребенка. Оформить семейную ипотеку можно до 31 декабря 2023 года.

Основные условия кредитования:

кредит по ставке до 6%;

срок — до 30 лет;

первоначальный взнос — не менее 15%.

Максимальная сумма кредита в Москве, Московской области, Санкт-Петербурге и Ленинградской области составляет 12 миллионов рублей, в других регионах — до 6 миллионов.

Воспользоваться семейной ипотекой можно для покупки жилья на первичном рынке (например, квартиры в новостройке, строящемся жилом комплексе или частного дома с земельным участком). При этом продавцом обязательно должно выступать юридическое лицо (застройщик). Также кредит можно использовать для строительства индивидуального жилого дома или покупки земельного участка с дальнейшим строительством на нем частного дома. Важно, что все работы должны проводиться по официальному договору подряда с юридическим лицом или индивидуальным предпринимателем.

По семейной ипотеке можно купить и жилье на вторичном рынке у физлиц, но только если это жилье находится в дальневосточном селе.

В какие банки обратиться за семейной ипотекой?

В программе «Семейная ипотека» участвует 51 банк. Полный их список вы можете посмотреть на сайте бесплатного консультационного центра.

Семейную ипотеку можно использовать для рефинансирования кредита?

Да, в отличие от других федеральных программ «Семейная ипотека» позволяет рефинансировать действующую ипотеку по льготной ставке (до 6% годовых). Главных условий рефинансирования два: рождение ребенка (первого или последующих) после 1 января 2018 года и покупка жилья у компании-застройщика.

Какие документы необходимы для получения семейной ипотеки?

Перечень необходимых документов каждый банк устанавливает самостоятельно. В основном это документы, удостоверяющие личность и состав семьи, справки о доходах, свидетельство о браке. Чаще всего достаточно паспорта, СНИЛС и военного билета (для мужчин).

Можно использовать маткапитал в качестве первоначального взноса?

Да, можно. Программа позволяет оплатить первоначальный взнос за счет средств материнского капитала.

Сколько продлится программа?

Воспользоваться семейной ипотекой можно до 31 декабря 2023 года при рождении первого или последующих детей. Если ребенку установлена инвалидность после 2022 года, семейную ипотеку можно оформить до 2027 года.

Участники семейной ипотеки могут получить от государства 450 тысяч рублей на погашение кредита?

Да, многодетные семьи, которые оформили кредит по программе «Семейная ипотека», могут получить выплату в размере до 450 тысяч рублей на его погашение. При этом цели кредита обязательно должны соответствовать условиям программы помощи многодетным семьям.

Льготная ипотека

Эта программа появилась весной 2020 года под предлогом поддержки граждан и строительной области, задетой пандемией. Строители тогда посчитали, что из-за коронавируса спрос на жилье упал до 70%.

Предполагалось, что по программе льготной ипотеки будет оформлено не меньше 250 тысяч кредитов на сумму более 740 миллиардов рублей. Но спрос превзошел ожидания — с апреля 2020 года выдали более 500 тысяч кредитов.

Первоначально программа должна была действовать до 1 ноября, но осенью 2020 года ее продлили до лета 2021-го, а потом и до 1 июля 2022 года. Увеличился не только срок действия программы, но и ставка — вместо изначальных 6,5% годовых она увеличилась до 7%.

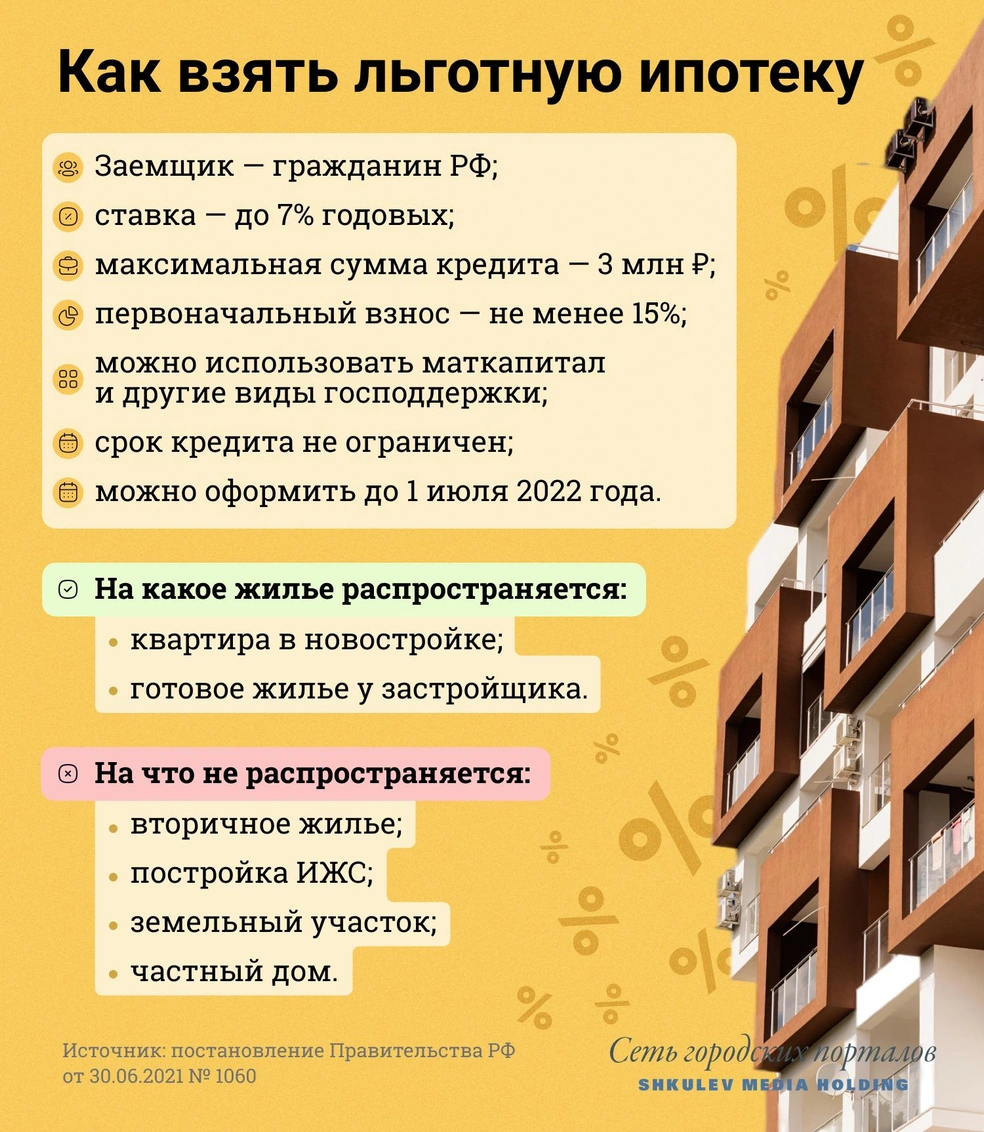

Оформить льготную ипотеку по ставке до 7% может любой совершеннолетний гражданин РФ. Ограничений по возрасту и семейному положению нет, но банки могут устанавливать дополнительные требования к клиентам. В программе на данный момент участвует 71 банк страны. Можете подать заявку сразу в несколько, а затем выбрать наиболее выгодные условия. Кроме того, в некоторых банках вы можете заполнить заявление на одобрение кредита онлайн.

Основные условия кредитования:

кредит по ставке до 7%;

максимальная сумма кредита — 3 миллиона рублей во всех регионах;

первоначальный взнос — не менее 15%.

Выбор объектов сравнительно с семейной ипотекой в этом случае невелик. Вы можете воспользоваться субсидией при покупке квартиры в строящемся доме или готового жилья у застройщика. На вторичное жилье, постройку ИЖС или земельного участка под строительство частного дома льготная программа не распространяется.

Какие документы необходимы для подачи заявки по льготному кредиту?

Если вы уже готовы подать заявку на льготную ипотеку, вам потребуются:

паспорт;

СНИЛС;

свидетельство о браке или разводе;

справка о доходах по форме 2-НДФЛ (можно запросить у работодателя);

для мужчин до 27 лет — военный билет или другой документ, подтверждающий, что заемщик не подлежит призыву на военную службу.

Также банк может попросить заверенную работодателем копию трудовой книжки, договора по совместительству или выписку из лицевого счета Пенсионного фонда. Более подробные условия уточняйте в конкретном банке.

Может ли измениться ставка по ипотеке после его оформления?

Льготная ставка действует на протяжении всего срока кредита. При этом на сегодняшний день ряд банков уже сделали ставки ниже 7%. Но если вы откажетесь от предложенных видов страхования, риски невыплаты кредита для банка станут выше, поэтому кредитор вправе увеличить процентную ставку до 8%.

Можно использовать маткапитал в качестве первоначального взноса?

Да, вы можете использовать материнский капитал в качестве первоначального взноса по льготной программе или как его часть. Но в этом случае необходимо выделить детям долю в собственности на квартиру.

Что еще почитать про ипотеку?

весной этого года был принят закон, расширяющий возможности использования суммы, которую государство дает многодетным семьям на выплату ипотеки — 450 тысяч рублей разрешили тратить не только на покупку готового жилья. Смотрите, на что можно потратить деньги от государства;

что будет с рынком недвижимости, как в ближайшее время изменятся цены и стоит ли сейчас покупать квартиру или лучше немного подождать — рассказывают эксперты;

по данным Минтруда, чаще всего семьи тратят материнский капитал на приобретение жилья, но при покупке квартиры или дома под маткапитал есть своя особенность — всем членам семьи владельца сертификата должны быть выделены доли. Разбираемся, как продать квартиру с материнским капиталом и почему с ипотекой это практически невозможно;

а еще за мошенничество с выплатами можно получить реальный срок, но родителей и это не останавливает. Мы узнали, как и для чего российские семьи обналичивают маткапитал.