1 июля должна была закончиться программа льготной ипотеки, но президент посчитал, что резко сворачивать программу нельзя, и распорядился продлить ее еще на год. Условия программы изменили — это, по словам главы ЦБ Эльвиры Набиуллиной, охладит спрос среди россиян, желающих купить жилье по низкой ставке.

Рассказываем о новых условиях льготной ипотеки и о том, как за время действия этой программы изменился рынок недвижимости.

- Откуда взялась льготная ипотека?

- Как брать ипотеку сейчас?

- Семейную ипотеку тоже поменяют?

- Льготная ипотека вообще себя оправдала?

- Что еще полезного почитать об ипотеке

Откуда взялась льготная ипотека?

Программа появилась весной 2020 года под предлогом поддержки граждан и строительной области, задетой пандемией. Строители тогда посчитали, что из-за коронавируса спрос на жилье упал до 70%.

Условия программы были очень простыми:

взять кредит мог любой гражданин России. Быть в браке и иметь детей необязательно;

ставка по кредиту — 6,5% годовых — действует на весь срок кредитования. Это существенно ниже ключевой ставки. Разницу между рыночной стоимостью кредита и льготными 6,5% субсидировало государство;

первоначальный взнос — не менее 20%, максимальная сумма кредита — не выше 3 миллионов рублей в регионах или 8 миллионов рублей в Москве и Санкт-Петербурге;

купить квартиру можно либо в новостройке, либо в еще строящемся доме. Вторичку брать нельзя.

Предполагалось, что по программе льготной ипотеки будет оформлено не меньше 250 тысяч кредитов на сумму более 740 миллиардов рублей. Но спрос превзошел ожидания чиновников — с апреля 2020 года было выдано более 500 тысяч кредитов.

Первоначально программа должна была действовать до 1 ноября, но осенью 2020 года ее продлили до лета 2021-го. Сумма кредита увеличилась — до 6 миллионов и 12 миллионов соответственно, а сумма первоначального взноса уменьшилась — с 20% до 15%.

Как брать ипотеку сейчас?

Новая льготная ипотека действует еще год — до 1 июля 2022 года. Условия такие:

ставка по кредиту — 7% годовых;

максимальная сумма кредита снижена до 3 миллионов рублей для всех регионов;

первоначальный взнос за ипотеку должен быть не меньше 15% от стоимости квартиры.

Такие условия гораздо ближе к рыночным и, по мнению главы Центробанка, должны охладить спрос россиян на недвижимость.

— Это означает выход из той программы, которая рассматривалась как антикризисная. На наш взгляд, еще раз повторю, как антикризисная программа льготная ипотека была очень и очень эффективной, но надо постепенно и вовремя из нее выходить, — заявила глава ЦБ Эльвира Набиуллина. — Понятно, что нельзя это сделать резко, потому что это может привести к резкому изменению условий, изменению спроса, уже и так немного перегретого. Но тем не менее, например, снижение предельной величины кредита до трех миллионов рублей, на наш взгляд, сократит объемы, сократит ажиотажный спрос в крупнейших городах.

Семейную ипотеку тоже поменяют?

Да, возможности по этой программе тоже немного расширились:

с 1 июля программа распространяется на семьи с одним ребенком, рожденным с 1 января 2018 года по 31 декабря 2022 года;

ставка по кредиту — 6% годовых (ранее было 5%);

максимальная сумма кредита — 12 миллионов рублей в Москве, Санкт-Петербурге, Московской и Ленинградской области, в остальных регионах — 6 миллионов рублей;

первоначальный взнос — не меньше 15% от стоимости квартиры;

можно купить недвижимость в новостройке или на вторичном рынке (только на территории ДФО), а также взять земельный участок с домом.

Льготная ипотека вообще себя оправдала?

Чиновники и представители рынка недвижимости позитивно оценили льготную программу. В 2020 году застройщикам удалось ввести на рынок 80,6 миллиона квадратных метров жилья — всего на 1,8% меньше, чем в 2019 году.

В целом прошлый год, несмотря на пандемию, стал рекордным для рынка ипотеки: за год банки выдали кредитов на 4,3 триллиона рублей — это в два раза больше, чем в 2019 году. Почти четверть этих кредитов выдана по льготной программе — 345,6 тысячи кредитов на сумму более 1 триллиона рублей, что намного превысило прогнозы чиновников. Среднерыночная ставка по ипотеке впервые за всё время опустилась ниже 7,5%.

Положительно оценил программу и президент.

— Мы должны учитывать то, какую важную роль играет льготная ипотека в нынешних условиях для решения жилищных проблем наших граждан и для развития строительной отрасли, которая, как мы знаем, является локомотивом для смежных отраслей, — сказал Владимир Путин на ПМФЭ-2021, когда распорядился продлить льготную ипотеку еще на год.

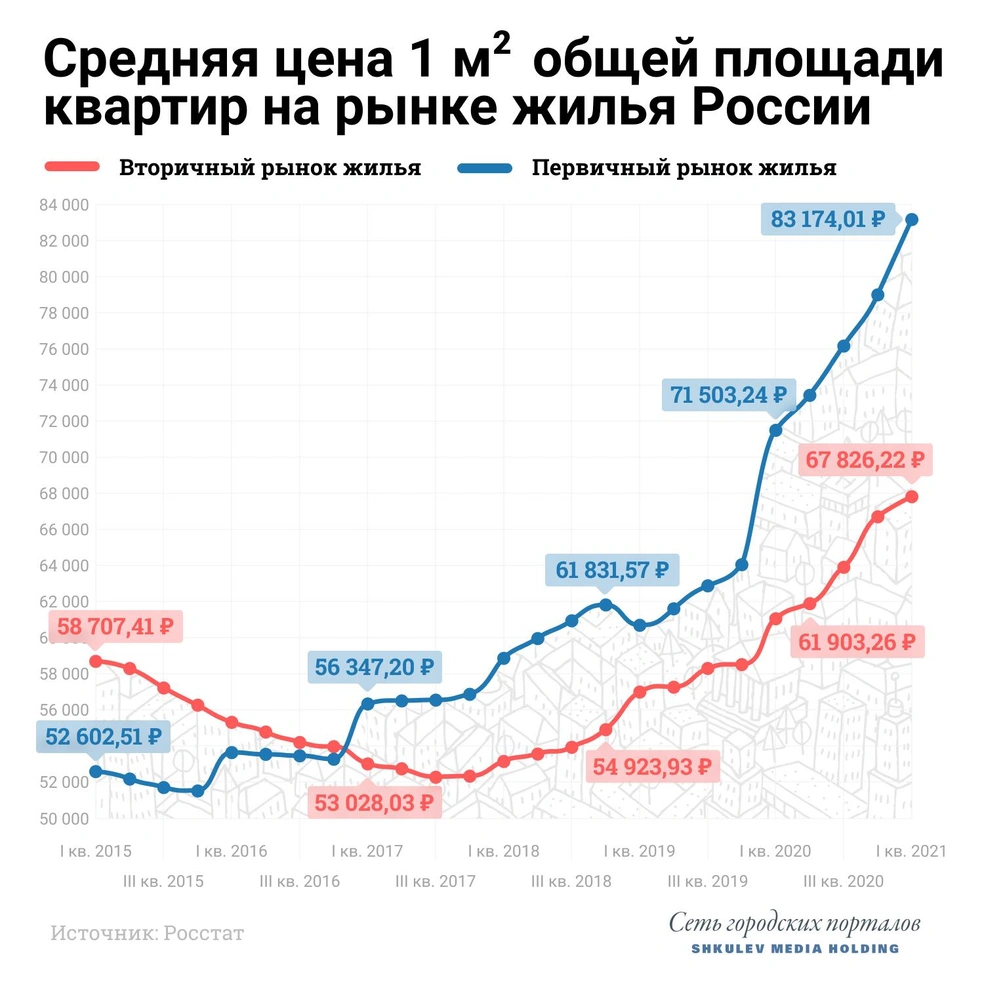

Но минусы тоже есть. Снижение ставки спровоцировало ажиотажный спрос на рынке недвижимости и рост цен. По данным Росстата, в 2020 году квартиры на первичном рынке подорожали на 12%, а на вторичном — в пределах 9%. В итоге рост цен на жилье практически свел на нет всю выгоду от низких ставок в некоторых регионах. По расчетам рейтингового агентства «Эксперт РА», выгода от низких ставок по льготной ипотеке была полностью нивелирована ростом цен в десяти регионах РФ: Воронежской, Курской, Липецкой, Орловской, Рязанской, Амурской областях, Забайкальском крае, Республике Адыгея и Северной Осетии и Севастополе. Средний платеж по ипотеке IV квартале 2020-го практически не отличался от платежа в начале года по рыночной ставке.

Глава Банка России Эльвира Набиуллина призывала не продлевать программу, так как это может привести к появлению пузыря на ипотечном рынке.

— Виден рост цен на жилье на первичном рынке, который уже опережает и инфляцию, и рост доходов населения. В итоге доступность жилья для людей может упасть, несмотря на льготную ставку. Своевременное завершение этой антикризисной программы позволит избежать формирования пузырей и сбалансировать на рыночной основе спрос и предложение на рынке жилья, — сказала глава ЦБ.

Правда, полностью списать подорожание квартир на льготную ипотеку нельзя. Росту также способствовали падение курса рубля, рост цен на материалы и дефицит рабочей силы: значительная часть строителей — трудовые мигранты, которые в пандемию уехали из России.

Что еще полезного почитать об ипотеке

Весной этого года был принят закон, расширяющий возможности использования суммы, которую государство дает многодетным семьям на выплату ипотеки. Объясняем, на что можно потратить 450 тысяч рублей, кроме покупки готового жилья.

А тут мы рассказываем обо всех изменениях в маткапитале-2021, чтобы вам было легче понимать, как им пользоваться.

Если вы уже потратили материнский капитал на приобретение жилья, то тут можно почитать о том, как продать квартиру, в которую вложена выплата.

С 21 мая изменились правила получения налогового вычета за ипотеку. Больше не нужно сдавать декларацию и подтверждающие документы. Рассказываем, как было раньше и как сейчас.

Как не потерять квартиру, когда нет сил платить ипотеку.